資金調達を検討しているなら

|

こういった悩みを抱えているかもしれませんね。

資金がないとビジネスをしていくのが

非常に難しいので、どうやって調達するか、

悩みどころですよね。

。

結論からいうと、

個人事業者の資金調達の方法には

主に以下の5つが考えられます。

|

それぞれメリットとデメリットがあります。

今回は、資金調達に悩む個人事業者の方へ

5つの方法の「メリット」「デメリット」

について、詳しく解説していきます。

佐野

佐野今回、解説する内容をじっくり読んでいただき、あなたが必要とする方法を見つけてくださいね。

Amazon転売初心者でも出来る!7つの稼技(カセギ)を伝授

「Amazonでどうやって商品を売るんですか?」「何を売ったら儲かるんですか?」こういったご相談を受けることがとても多いです。

そこで、Amazonでの販売初心者でも出来る、稼ぐ技を7つあなたに教えます。さらに、どういう商品が利益が取れるのかも具体的に教えたいと思います。これを知れば、初心者のあなたでもスグに結果を出すことができるようになるので、特に初心者のあなたは必ず知っておくと良いですよ。

無料でノウハウを手に入れる

無料でノウハウを手に入れる資金調達方法① 日本政策金融公庫

日本政策金融公庫は、財務省が運営しています。

個人事業者や中小企業向けに

いろいろな融資制度があり、もっとも

調達がしやすい方法の一つです。

日本政策金融公庫のメリット

日本政策金融公庫のメリットには

以下の3つがあります。

- 金利が低い

- 資金調達がしやすい

- 7年〜10年の返済期間がある

では、もう少し詳しく見ていきましょう。

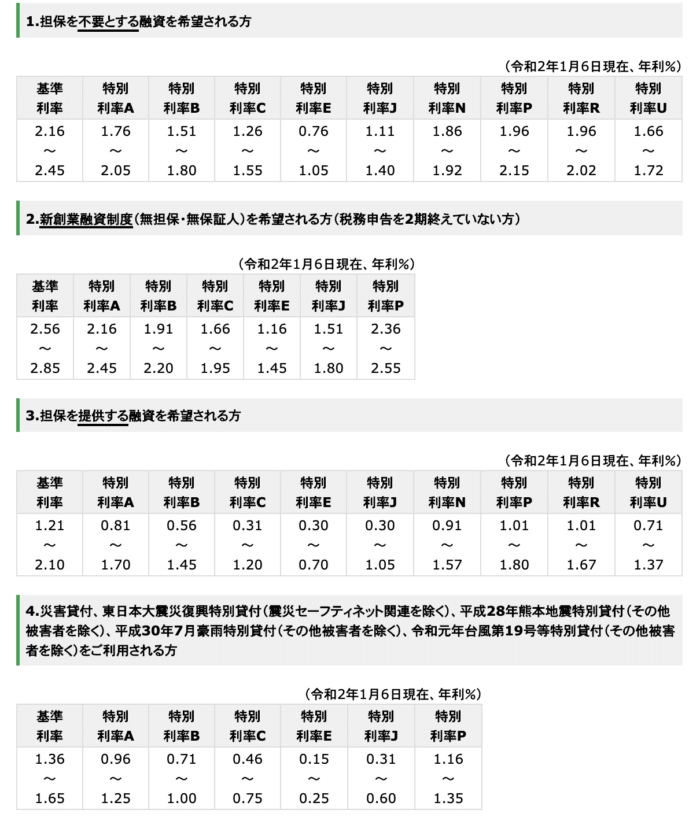

金利が低い

日本政策金融公庫の金利は以下の通りです。

引用元:日本政策金融公庫

参考までに、通常の銀行融資で10%前後、

消費者金融だと18%です。

これらと比較すると、

日本政策金融公庫は低金利ですね。

民間の金融機関では、まずありえない金利です。

資金調達がしやすい

日本政策金融公庫は、

個人事業主や中小企業の味方とも言われていて

たとえば、

実績が少ない場合でもいろいろと相談に

乗ってくれますし、融資も受けやすいです。

これが民間の金融機関では

実績が少なければ、融資は受けにくいです。

これは個人事業主や中小企業にとって

大きなメリットですね。

7年〜10年の返済期間がある

3つ目の日本政策金融公庫のメリットは

「7年〜10年の返済期間がある」

ということが、挙げられます。

これだけ長期の返済期間がある

金融機関はありません。

通常なら長くて3年程度です。

返済期間が長い分だけ、毎月の返済額を

減らすことができるので気持ち的にも楽になります。

日本政策金融公庫のデメリット

では、デメリットには

どんなものがあるのでしょうか?

それは以下の2つです。

- 全額の資金調達はできない

- 融資を受け取るまでに長期間を要する

全額の資金調達はできない

日本政策金融公庫では、自己資金がないと

融資を受けられません。

つまり全額の調達ができないのです。

自己資金の額は、日本政策金融公庫によると

事業にかかる総額の27%となっています。

融資を受け取るまでに長期間を要する

消費者金融であれば即日借り入れができますが

日本政策金融公庫では

審査期間が最低でも1カ月は必要です。

とにかく融資を受け取るまでに時間がかかるのが

デメリットの一つとして挙げられます。

方法② 信用金庫

信用金庫は銀行とは異なり

営利目的ではない地域密着型の金融機関です。

そういった意味では

個人事業者や中小企業に対して、

積極的に融資を行う傾向にあります。

信用金庫のメリット

信用金庫のメリットには

以下の2つがあります。

- 個人事業者や中小企業向き

- 審査基準が緩め

では、もう少し詳しく見ていきましょう。

個人事業者や中小企業向き

信用金庫は銀行とは異なり

「地域の人たちの発展に貢献する」

という事を目的にした、協同組織金融機関です。

だからこそ個人事業者や中小企業には

やさしく、こまめに訪問をしてくれて

資金調達の相談にも親身になって乗ってくれます。

その信用金庫の姿勢は安心感へと繋がっており

個人事業者と中小企業にとっては

長いお付き合いができる頼もしい存在となっています。

審査基準が緩め

都市銀行や地方銀行と比べて

信用金庫は地域密着型なので審査基準が緩め

で、融資が受けやすいようです。

都市銀行や地方銀行は個人の資金繰りや業績

とかの相談には乗ってくれません。

やはり地域密着型の信用金庫ならでは

個人事業者でもしっかり話しを聞いてくれて

お互いの信頼関係が築けることはメリットと言えます。

だからこそ審査基準も緩めになっていると考えられます。

信用金庫のデメリット

では、デメリットには

どんなものがあるのでしょうか?

それはこれです!

金利が高い

金利が高い

信用金庫は地域密着型だからこそ

小さな融資が多く、それだけの人件費が必要になります。

地方銀行と比べても担当者の負担も大きく

事務処理にも負担がかかります。

それをカバーするために人件費を必要とします。

その人件費を賄うためには

金利の設定を高めに設定して

捻出するしかないのです。

そのために地方銀行よりも

金利が0.5%ほど高いのです。

金利が0.5%くらい高くても、審査に通りやすいなら使う価値がありそうだね!

方法③ 銀行融資

資金を集める方法の代表格と言えるのが

銀行融資です。

銀行融資は個人事業者から大企業まで

幅広く活用されています。

ある程度まとまった融資を受けることもできます。

銀行融資のメリット

銀行融資のメリットには

以下の2つがあります。

- 金利が低い

- 融資実行によって信用が高まる

では、もう少し詳しく見ていきましょう。

金利が低い

銀行融資はノンバンクなどと比べると

かなり金利が低いです。

その理由は

ノンバンクは銀行から借りたお金を

個人事業者や企業へ貸し出しをしているからです。

要するにノンバンクも銀行へ

利子を払っているために、

その利子以上の金利をつけないと利益が上がらないのです。

だからノンバンクに貸し出しをする

銀行の金利のほうが安いのです。

融資実行によって信用が高まる

とにかく銀行融資は審査が厳しい上に

過去の実績に重点をおいて判断をします。

将来の収益よりも、そちらを重視しています。

だから銀行から融資を受けることによって

信頼や信用につながるのです。

さらには

銀行融資を受けると次の融資も

比較的受けやすくなるという

メリットにもつながります。

銀行融資のデメリット

では、デメリットには

どんなものがあるのでしょうか?

それは以下の2つです。

- 個人事業者と中小企業にはハードルが高い

- 融資を受けるまでに時間がかかる

個人事業者と中小企業はハードルが高い

とにかく個人事業者・大企業に関わらず

審査が非常に厳しいです。

その理由は

銀行のお金は預金者のお金だからです。

つまり人のお金を個人事業者や企業へ

貸し出すわけです。

だからこそ貸し倒れになることは

絶対に避けなければならないという

危機感があり、すごく敏感です。

そのために銀行融資の審査は

通常よりも厳しくされているのです。

融資を受けるまでに時間がかかる

どうしても銀行融資の場合は

審査が慎重になるので

融資を受けるまでに時間がかかります。

先ほども解説したように

銀行のお金は預金者のお金です。

それだけに貸し出しをする際には

慎重にならざるを得ないのです。

ですから銀行からの融資には

かなりの時間を要するということを

認識した上で検討しましょう。

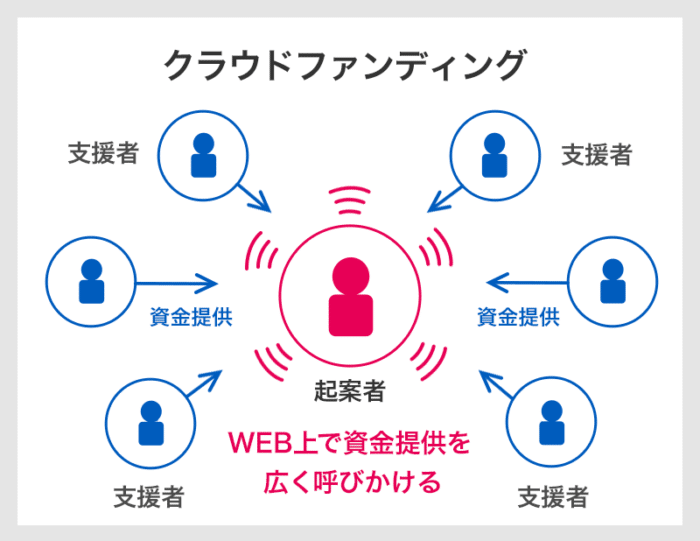

方法④ クラウドファンディング

クラウドファンディングという言葉も

最近は、よく耳にするようになりました。

クラウドファンティングとは

資金調達をしたい人の計画や考え方に

賛同をした人が資金を出してくれる

インターネットを介した資金の集め方です。

クラウドファンディングのメリット

クラウドファンディングのメリットには

以下の2つがあります。

- 誰でも資金を集められる

- 成功報酬型なので安心

では、もう少し詳しく見ていきましょう。

誰でも資金を集められる

クラウドファンティングのメリットには

実績がない一般の人でも資金調達ができる

ということが挙げられます。

一般的な銀行などから資金を調達するには

必ず過去の実績や返済プランを重視されます。

しかし、クラウドファンティングの場合は

過去の実績も返済プランも関係ありません。

資金調達側のプランや考え方に賛同した

一般の人や企業がお金を出してくれるからです。

そのような特徴があるので

クラウドファンティングをメインバンクとして

資金調達を行う人たちが増えています。

成功報酬型なので安心

クラウドファンティングの資金調達には

以下の2つの方法があります。

|

しかし主流になっているのは

「成功報酬型」です。

コチラの仕組みは

目標金額に達しない場合には

資金調達が成立しないのです。

たとえば

2カ月間で100万円を目標にした場合

期限内に99万円集まったとしても

そのお金を受け取ることができません。

資金調達としては失敗かもしれませんが

逆に言えば

リターンも発生しませんから「安心」ですよね!

だからこの方式を採用する人がほとんどなのです。

クラウドファンディングのデメリット

では、デメリットには

どんなものがあるのでしょうか?

それは以下の2つです。

- 一度公開をしたら中止できない

- リターンの手続きが大変

一度公開をしたら中止できない

銀行や信用金庫では申込み途中でも

融資を中止できます。

しかしクラウドファンティングの場合は

一度公開をしたら中止することが

できないのです。

資金調達期間と目標額を決めて公開します。

そのため資金調達期間、もしくは目標額が

達成できるまでは途中で止めることはできません。

だからこそ

計画は入念にして利用する必要があります。

リターンの手続きが大変

リターンというのは

出資してくれた人たちへお礼をすることです。

たとえば

アイディア商品の開発で資金調達が

達成できた場合は、そのアイディア商品を

リターンとしてお礼状を添えて発送します。

出資者の人たちは、そのリターン欲しさに

資金を出してくれることが多いので

目標額に達成した際は約束として、

必ず出資者全員へリターンを発送する必要があるのです。

例え、出資者が100名いても

実行しなければなりません。

これがかなり大変なのです。

必ずしもお金として返す必要がないから、うまくやれば現金を丸々ゲットできる可能性もあるわね!

方法⑤ 家族や親戚から借りる

最後に個人事業者が資金調達をする

方法の一つに、家族や親戚から

お金を借りることが挙げられます。

これは、企業の場合は不可能です。

しかしこの資金調達にもメリット・デメリットが

あるのでしっかり理解を深めておいてください。

家族や親戚から借りる場合のメリット

家族や親戚から借りる場合のメリットには

以下の2つがあります。

- 利子がないことがほとんど

- 返済に余裕が持てる

では、もう少し詳しく見ていきましょう。

利子がないことがほとんど

当たり前なのかもしれませんが

家族や親戚から資金調達をすると

利子を求められることはほとんどありません。

利子が発生しないのは大きなメリットです。

一般的な融資では

お金を借りる代わりに利子をつけて返済をします。

しかし家族や親戚であれば営利目的ではなく

どちらかと言えば「応援型融資」と言えるでしょう。

だから利子をとる身内はいません。

もし可能であれば家族や親戚から

資金調達をするほうがいろいろな面で

有利であることは確かです。

返済に余裕が持てる

先ほどと同じことなのですが

家族や親戚から資金調達をする

大きなメリットの一つには

返済に余裕を持てることが挙げられます。

「応援型融資」なので心情のほうが上回ります。

「今月は無理」という場合でも

「いいよ!安心してがんばりなさい」などと

逆に声援をもらうことも多いです。

通常ではあり得ないですからね!

だから家族や親戚から借りることができれば

一番良い形の資金調達方法です。

家族や親戚から借りる場合のデメリット

では、デメリットには

どんなものがあるのでしょうか?

それは以下の2つです。

- 返済が危うくなると関係に亀裂が入ることも

- 甘えが出て事業をサボることも

返済が危うくなると関係に亀裂が入ることも

家族や親戚から資金調達するのは

メリットの方が優っていると思います。

しかし身内なだけに応援をする気持ちが

高い分、期待も大きいのです。

でもお金の貸し借りということは事実で

事業が軌道に乗らず、返済も次第にできなくなると

どんなに身内であっても愛想を尽かされます。

そのうち親戚関係にも亀裂が入り

ひどいケースでは「憎しみ合い」となって

骨肉の争いにまで発展することもあります。

そのようにならないためにも

身内だからと甘えた考えは持たずに

銀行や信用金庫から資金の調達をするのと

同じだという意識を強く持ってほしいです。

甘えが出て事業をサボることも

一般的な資金調達の場合は

借りたお金を必死に返済していかなければ

ならないので、事業にも熱が入ります。

しかし家族や親戚の場合は

どうしても「身内だから」という甘えが芽生えて

次第に事業をサボることもあるようです。

これでは

なんのためにお金を借りたのかわからないです。

絶対に気を抜いてはダメです!

家族や親戚から資金調達をする際は

事前に事業計画を念入りにして

その熱を冷ますことなく取り組みつづける

意識が大切でしょう。

(まとめ)資金調達する以上に重要なこととは?

最後に、今回ご紹介した

「個人事業者の資金調達5つの方法」

を表形式で比較しました。

| 融資まで | 借りやすさ | 金利 | |

| 日本政策金融公庫 | 1カ月以上 | ★★★☆☆ | 低い |

| 信用金庫 | 2週間程度 | ★★★★☆ | 高い |

| 銀行融資 | 1カ月以上 | ★★☆☆☆ | 低い |

| クラウドファンディング | 自分で決める | ★★★★☆ | なし |

| 家族や親戚から借りる | 早い | ★★★★☆ | なし |

個人事業者の資金調達には

いろいろな方法があります。

しかし、それ以前に

事業に対する熱意や情熱を絶やさないように

しなければ、資金が調達できても

意味がなくなってしまいます。

あなたのために出資してくれた

人たちへ、ちゃんと応えられるようにしましょうね。

佐野

佐野しっかりと事業計画を立てて、取り組めばきっとうまくいきます。

資金の調達は自分だけのためにするのではないということを頭に入れておいてくださいね。

【毎月2名限定】無料面談のお知らせ

無料相談では、あなたがアマゾン販売で、

副収入を月10万円得るための方法や思考法をお伝えします。

また、個人事業主では、月30万円達成するための仕入れ先、

仕入れ方法を答えられる範囲で質問に回答させていただきます。

あなたの転売ビジネスを軌道に乗せる各種ノウハウはもちろんのこと

あなたが、立ち止まっている原因を解決していくこともできます。

但し、適性を見るために、面談前に、事前

アンケートも実施させて頂きますので、ご了承下さい。

【日時・締切日】

毎月第2日曜日:13時~14時

毎月第3日曜日:13時~14時

※コンサル生は、定員になり次第、一切募集を行いません

【面談形態】Skype or 電話

【参加料金】完全無料

【参加条件】テキスト審査に通過した方

【毎月2名限定】無料面談のお知らせ

無料相談では、あなたがアマゾン販売で、

副収入を月10万円得るための方法や思考法をお伝えします。

また、個人事業主では、月30万円達成するための仕入れ先、

仕入れ方法を答えられる範囲で質問に回答させていただきます。

あなたの転売ビジネスを軌道に乗せる各種ノウハウはもちろんのこと

あなたが、立ち止まっている原因を解決していくこともできます。

但し、適性を見るために、面談前に、事前

アンケートも実施させて頂きますので、ご了承下さい。

【日時・締切日】

毎月第2日曜日:13時~14時

毎月第3日曜日:13時~14時

※コンサル生は、定員になり次第、一切募集を行いません

【面談形態】Skype or 電話

【参加料金】完全無料

【参加条件】テキスト審査に通過した方

今なら11個の豪華特典を無料でプレゼント中

お忘れなくご登録ください!

毎月1名限定のコンサルティングはお早めにどうぞ!